3 ความเข้าใจผิดเรื่องภาษีที่ดินและสิ่งปลูกสร้าง

สวัสดีคร้าบบ @TAXBugnoms ขอต้อนรับบทความแรกในเดือนมีนาคม ด้วยเรื่องที่กำลังฮอตฮิตติดลมบนยิ่งกว่าใคร นั่นคือเรื่องของ ภาษีที่ดินและสิ่งปลูกสร้าง (ผ่างงงงง) ที่ใครๆหลายคนกำลังตกใจว่า เฮ้ย!!! นี่เค้าจะมาเก็บภาษีที่ดิน และภาษีบ้าน ที่เราทุกคนอยู่อาศัญแบบนี้ได้อย่างไร บ้านแห่งนี้เป็นของเรา แค่ค่าผ่อนแต่ละเดือน ค่าใช้จ่ายส่วนกลาง ค่าซ่อมแซมต่างๆก็จะไม่ไหวอยู่แล้ว นี่ยังจะมาเก็บค่าเช่าที่กันอีก หัวจิตหัวใจทำด้วยอะไรกัน #ร้องไห้หนักมาก #พอ

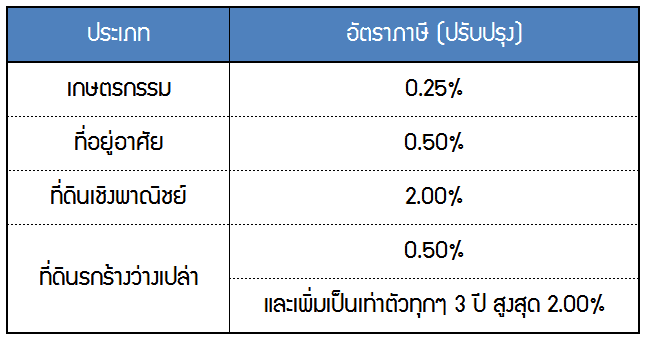

เอาล่ะครับ … ก่อนที่จะเข้าสู่เนื้อหาหลัก ผมขอทบทวนนโยบายการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างอีกสักครั้ง ว่าร่างกฎหมายฉบับปัจจุบัน คาดว่าจะมีแนวโน้มการเรียกเก็บภาษีอย่างไร และแบบไหนบ้าง ซึ่งสถานการณ์ ณ ปัจจุบัน กระทรวงการคลังได้มีการเสนอปรับอัตราเพดานภาษีที่ดินและสิ่งปลูกสร้างเป็นดังนี้

เฮ้ยยย (รอบสอง) นี่มันอะไรกัน!! ถ้าเรามีบ้านไว้อยู่อาศัย ราคา 5 ล้านบาท เราต้องเสียภาษีปีละ 25,000 บาท (5,000,000 x 0.50%) โอ้ยยย ทำแบบนี้ได้ยังไง!! ลองคิดดูสิว่า ภาษีเงินได้ก็ต้องเสีย ภาษีที่ดินและบ้านก็ต้องจ่ายอีกทอดหนึ่ง ภาษีมูลค่าเพิ่มก็ว่าจะขึ้นอีกรอบ แล้วเงินที่จ่ายก็ไม่รู้ไปอยู่ไหนอีก ฯลฯ #หาอุดหูชั่วคราว

แต่!!! ใจเย็นๆก่อนนะครับ ถ้าเราอ่านถึงตรงนี้แล้วเข้าใจทันทีเลยว่า “ภาษีที่ดินไม่เป็นธรรม” มันอาจจะแปลว่าเรากำลังเข้าใจผิดอยู่หลายเรื่อง ดังนั้นบทความในวันนี้เลยเป็นที่มาของหัวข้อ 3 ความเข้าใจผิดเรื่องภาษีที่ดินและสิ่งปลูกสร้าง เรามาดูกันต่อเลยคร้าบ

1. เราต้องจ่ายภาษีที่ดินเป็นจำนวนมาก!

จากข้อมูลอัตราภาษีที่ดินและสิ่งปลูกสร้างข้างต้น คาดว่า ยังไม่ใช่อัตราภาษีที่ดินทีใช้จัดเก็บจริง เนื่องจากกระทรวงการคลังได้มีการพิจารณาบทเฉพาะกาล รวมถึงวางแผนออกกฎหมายลูกเพิ่มเติม ดังต่อไปนี้

1. บทเฉพาะกาล ออกมาเพื่อบรรเทาอัตราภาษีคือ ในปีที่ 1 จัดเก็บ 50%, ปีที่ 2 จัดเก็บ 75% และตั้งแต่ปีที่ 3 จัดเก็บ 100 %

2. อาจจะ มีการออกกฎหมายลูกและประกาศเพิ่มเติม ดังต่อไปนี้ เพื่อให้ ภาษีที่ดินและสิ่งปลูกสร้างลดลง

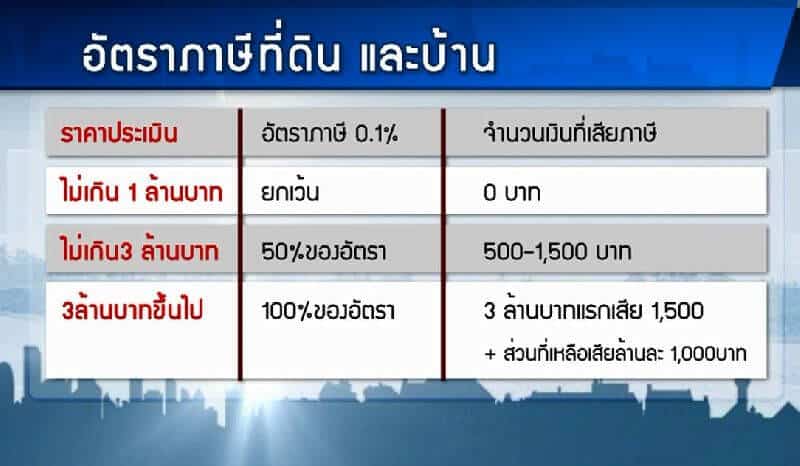

1) สิทธิลดหย่อน สำหรับบ้านที่อยู่อาศัยมูลค่าสุทธิไม่เกิน 1 ล้านบาทไม่ต้องเสียภาษี บ้านราคา 1-3 ล้านบาท เสียภาษีในอัตรา 50% ของภาษีที่ประเมิน หากเป็นบ้านที่มีราคาเกินกว่า 3 ล้านบาทเสียในอัตราเต็ม (อ้างอิง : ถอย! คลังลดภาษีที่ดินลง 50% – บ้านต่ำกว่า1 ล้าน ไม่ต้องเสียภาษี)

2) สิทธิลดหย่อน เรื่อง ค่าเสื่อมราคาสำหรับสิ่งปลูกสร้าง (อ้างอิง : บทความ นับถอยหลัง!!!ภาษีที่ดิน-บ้าน คลังชง ครม.เคาะ ‘อัตราจัดเก็บ’) สำหรับที่ดินประเภทต่างๆ เช่น

– ตึกคอนกรีต สามารถหักค่าเสื่อมราคาตามอายุการถือครองได้ตั้งแต่ 1-76%

– ตึกครึ่งไม้ สามารถหักค่าเสื่อมราคาตามอายุการถือครองได้ตั้งแต่ 2-85%

– ตึกไม้ สามารถหักค่าเสื่อมราคาตามอายุการถือครองได้ 3- 93%

– คอนโดมิเนียมหรือห้องชุด สามารถหักค่าบำรุงรักษาได้ 1-10% ต่อปี

3) ในร่างกฎหมายภาษีที่ดินและสิ่งปลูกสร้าง (อ้างอิง : ร่างกฎหมายฉบับเต็ม) มีเกณฑ์การลดหย่อนมาตรา 30 ดังนี้

– เกณฑ์ขนาดพื้นที่ไม่เกิน 50 ตารางวาสำหรับที่ดินและสิ่งปลูกสร้าง และ 50 ตารางเมตรสำหรับห้องชุด

– เกณฑ์ฐานภาษี ไม่เกิน 1 ล้านบาทสำหรับฐานภาษีที่คำนวณได้

4) จากข่าวล่าสุด ผลคาดว่า อัตราจัดเก็บภาษีที่อยู่อาศัยอาจจะอยู่ที่ 0.1% (อ้างอิง : ก.คลัง ชงแน่! เก็บภาษีบ้านเริ่มต้นที่ 0.1% เข้า ครม.อีก 2 สัปดาห์ “บิ๊กตู่” ปราม “อย่าคิดส่งเดช”) ดังนี้

และข่าววันที่ 6 มีนาคม 2558 ระบุว่า เบื้องต้นจัดเก็บอัตรา 0.1% ของราคาประเมิน หรือล้านบาทละ 1,000 บาท ส่วนบ้านที่ไม่เกิน 1 ล้านบาท ไม่ต้องเสียภาษี บ้านที่ไม่เกิน 3 ล้านบาท เสีย 50% ของ 0.1% และบ้านที่เกิน 3 ล้านบาท ในส่วน 3 ล้านบาทแรก เสีย 50% ของ 0.1% ส่วนที่เกิน 3 ล้านบาท เสียเต็ม 0.1% (อ้างอิง : ′คลัง′เคาะแล้ว เก็บล้านละพัน ′ภาษีบ้าน′ คิดตามอัตรา0.1% ถ้าต่ำกว่าล้านบาทได้ยกเว้น)

ดังนั้น.. เราสามารถประเมินการได้ว่า ภาษีที่ดินและสิ่งปลูกสร้างที่เรียกเก็บนั้นอาจไม่สูงอย่างที่คิด เพราะปัจจัยหลายๆอย่างที่ได้กล่าวมาข้างต้น รวมถึงเสียงคัดค้านของประชาชนที่มีต่อนโยบายการจัดเก็บภาษีดังกล่าว ทำให้รัฐต้องพิจารณาอัตราภาษีและวิธีการจัดเก็บใหม่อีกครั้ง

อย่างไรก็ตาม สำหรับสมมุติฐานข้อนี้ จะให้ความเห็นและวิเคราะห์ได้อีกครั้ง เมื่อกฎหมายฉบับจริงบังคับใช้งาน แต่โดยส่วนตัวแล้วผมมองว่า จะต้องมีข้อกำหนดและแนวทางปฎิบัติอีกมากมายตามมาอย่างแน่นอนครับ

2. ภาษีที่ดินเป็นการจัดเก็บ ซ้ำซ้อน

อย่างไรก็ตาม… เมื่อเก็บภาษีดังกล่าว จะมีการยกเลิกภาษีประเภทอื่นๆ ดังนี้

1. ภาษีโรงเรือน สำหรับการจัดเก็บภาษีที่ดินส่งผลให้ลดความซ้ำซ้อนในการจัดเก็บเมื่อเปรียบเทียบกับ ภาษีโรงเรือน โดยเฉพาะผู้ที่มีรายได้จากการให้เช่าที่ดินหรืออาคารพาณิชย์ จะต้องเสียภาษีเงินได้ (ประเภทที่ 5) และต้องเสียภาษีโรงเรือนและที่ดินอีก 12.5% ของรายได้ทั้งปี (คิดเป็นรายได้ 1.5 เดือน) ซึ่งเป็นฐานภาษีเดียวกัน นั่นคือ ฐานรายได้ ดังนั้นเมื่อมีภาษีที่ดินและสิ่งปลูกสร้างมาจะส่งผลให้มีการยกเว้นภาษีโรงเรือนแทนครับ

2. ภาษีบำรุงท้องที่ สำหรับภาษีบำรุงท้องที่นั้น มีการจัดเก็บโดยใช้ราคาที่ไม่มีการปรับปรุงมาเป็นเวลานาน (ราคาปานกลางของที่ดินตั้งแต่ปี 2524)ซึ่งแน่นอนว่าราคาที่จัดเก็บนั้นย่อมได้รับภาษีที่ต่ำกว่าความเป็นจริง

3. ภาษีที่ดิน เป็นการจัดเก็บที่เอาเปรียบคนจน

ที่จริงแล้ว.. หลักการจัดเก็บภาษีนั้น จะจัดเก็บโดยอ้างอิงจากสามหลักการ คือ ฐานรายได้ ฐานการบริโภค และฐานความมั่งคั่ง ซึ่งขึ้นอยู่ว่าแต่ละประเทศจะเลือกใช้วิธีการจัดเก็บแบบไหนมากน้อยเพียงใด และสำหรับภาษีที่ดินนั้นก็เป็นอีกหนึ่งฐานที่จัดเก็บจากความมั่งคั่ง จากแนวคิดที่ว่า คนรวย (มีสินทรัพย์มาก) ควรเสียภาษีมากกว่าคนจน (ที่ไม่มีสินทรัพย์) เช่นเดียวกันกับภาษีมรดก

บางกลุ่มอาจจะมองว่าการจัดเก็บภาษีจากฐานความมั่งคั่งนั้น ถือเป็นการเสียภาษีที่ซ้ำซ้อน เพราะว่าทรัพย์สินนั้นเสียภาษีจากฐานรายได้ไปแล้ว แต่อีกกลุ่มหนึ่งก็มองว่า การมีทรัพย์สินมากนั้นทำให้มีความสามารถในการสร้างรายได้ได้มาก และโอกาสชีวิตที่ดีกว่า ดังนั้นควรเสียภาษีเพิ่มเหมือนกัน #สรุปคือจะเก็บนั่นแหละ #จบ

จากการค้นคว้าหาข้อมูลเพิ่มเติม พบว่าการจัดเก็บภาษีจากความมั่งคั่งอย่างภาษีที่ดินและสิ่งปลูกสร้างก็มีเช่นเดียวกัน อย่างน้อย คือ การลดความเหลื่อมล้ำ เพราะทุกวันนี้มีคนยากจนอีกเป็นจำนวนมากไม่มีที่ดินทำกินและที่อยู่อาศัยเป็นของตนเอง โดยจากการศึกษาของ ผศ.ดร.ดวงมณี เลาวกุลนักวิชาการจากคณะเศรษฐศาสตร์ มหาวิทยาลัยธรรมศาสตร์ เมื่อปี 2555 พบว่าพบว่าประเทศไทยมีที่ดินทั้งหมด 319.82 ล้านไร่ในจำนวนนี้เป็นที่ดินมีเอกสารสิทธิโดยกรมที่ดิน 40% หรือ 130.74 ล้านไร่

ถ้าจำแนกตามปริมาณการถือครองที่ดิน (ณ ปี 2555) มีข้อมูลที่น่าสนใจว่า ประเทศไทยมีผู้ถือครองที่ดินตั้งแต่ 1-10 ตารางวา รวม 2.85 แสนราย คิดเป็นสัดส่วน 1.8% ของทั้งหมด

ในขณะที่ผู้ที่ถือครองที่ดินเกินกว่า 1 พันไร่ขึ้นไป มีจำนวนรวม 837 ราย คิดเป็น 0.01% สะท้อนถึงการถือครองที่ดินกระจุกตัวอยู่ในกลุ่มคนเพียงบางกลุ่ม ส่วนกลุ่มใหญ่คือผู้ที่ถือครองที่ดินตั้งแต่กว่า 1-5 ไร่ มีจำนวน 3.48 ล้านราย (อ้างอิง : เปิดตระกูลดังตุนที่ดินทั่วไทย “เจริญ”อู้ฟู่6.3แสนไร่ ระทึกคลังชงเก็บภาษี)

และข้อมูลของมูลนิธิสถาบันที่ดินแห่งประเทศไทย ระบุไว้ว่า “เอกสารสิทธิที่กรมที่ดินออกไปทั้งหมด 127 ล้านไร่ กว่า 90% ไปกระจุกตัวอยู่กับกลุ่มคนเพียง 10% ของประชากรทั้งประเทศ หรือประมาณ 6 ล้านคน และที่น่าสนใจคือ ที่ดินที่ไปตกอยู่ในมือคนกลุ่มนี้ กว่า 70 % ถูกปล่อยทิ้งไว้ให้รกร้างว่างเปล่า ไม่ได้ใช้ประโยชน์ หรือใช้ประโยชน์ไม่เต็มที่ และมีส่วนหนึ่งถือครองที่ดินไว้เพื่อเก็งกำไร”

และสาเหตุสำคัญที่ทำให้โครงสร้างการใช้ประโยชน์จากที่ดินเมืองไทยมีอาการบิดเบือน ส่วนใหญ่เกิดจากโครงสร้างภาษีที่เก็บจากการถือครองทรัพย์สิน มันไปสนับสนุนให้เกิดกิจกรรมเหล่านี้ (อ้างอิง : คนไทยไม่มีที่ทำกิน ที่ดินส่วนใหญ่อยู่ที่ “รัฐ-เอกชน” คลังรื้อไส้ในภาษีที่ดินและสิ่่งปลูกสร้าง หวังกระจายการถือครอง)

สำหรับใครหลายคนที่มองว่า คนรวยไม่ลำบากในการเสียภาษี ผมอยากให้ลองพิจารณาดูครับว่า หากที่ดินราคา 100 ล้านบาทถูกจัดเก็บภาษีที่ดินจริงๆ จะต้องเสียภาษีจำนวน 2 ล้านบาทต่อปี เมื่อผ่านไป 10 ปีก็จะเสียเงินเปล่าๆไป 20 ล้านบาท ย่อมเป็นเหตุจูงใจในการพัฒนาที่ดินมากขึ้น ไม่ให้ปล่อยรกร้างว่างเปล่าเพื่อกักตุนที่ดิน เพราะไม่คุ้มทุนแน่นอน หรือถ้าลองมองมุมกลับว่า หากเราต้องเสียภาษี 2 หมื่นบาทต่อปี เพื่อให้คนรวยที่มีที่ดินจำนวนมากเสียภาษี 2 ล้านบาทต่อปี มันจะดีกว่าไหมครับ?

ประโยชน์อีกด้านหนึ่ง คือ โอกาสในการลดภาษีประเภทอื่นๆเพิ่มขึ้น เพราะเมื่อรัฐมีรายได้จากการจัดเก็บภาษีจากความมั่งคั่งมากขึ้น แน่นอนว่าเม็ดเงินที่เข้ามาอาจจะส่งผลให้เกิดเหตุการณ์ต่างๆ เช่น ภาษีมูลค่าเพิ่มไม่จำเป็นต้องปรับขึ้นเป็น 10% หรือ การลดลงของภาษีเงินได้บุคคลธรรมดา และนิติบุคคล เพื่อก่อให้เกิดความสมดุลทางด้านภาษีมากขึ้น ซึ่งควรใช้เป็นแนวทางที่พิจารณาประกอบด้วยครับว่า “ภาษีโดยรวมที่เราเสีย มีโอกาสลดลงหรือไม่”

บทสรุปโดย @TAXBugnoms

สำหรับมุมมองของผมเอง ในส่วนของปัญหาการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้าง ผมอยากให้พิจารณาถึงประเด็นดังต่อไปนี้เพิ่มเติมนอกเหนือจากเรื่องของอัตราการจัดเก็บ ดังนี้

ความสามารถในการจัดเก็บและการประเมินราคา เนื่องจากภาษีที่ดินและสิ่งปลูกสร้างนั้น ใช้ราคาประเมินเป็นหลัก สิ่งที่สำคัญคือวิธีการประเมินราคาว่าจะ ถูกต้องและยุติธรรมหรือไม่ รวมถึงความสามารถในการจัดเก็บโดยไม่สนใจว่า คนรวยและคนมีอำนาจจะได้รับสิทธิพิเศษหรือมีวิธีหลบเลี่ยงภาษีมากกว่าคนอื่นๆ

อัตราสำหรับภาษีที่รกร้างต่ำเกินไปหรือไม่? เนื่องจากที่ดินพาณิชย์เสียในอัตราสูงสุด 2% แต่ในขณะที่ที่ดินรกร้างเริ่มต้นจาก 0.5% และไปจบที่ 2% (อัตราสูงสุด) ซึ่งในบางมุมมองอาจจะไม่ยุติธรรมและไม่ก่อให้เกิดการพัฒนาที่ดิน เพราะต่อให้พัฒนาในเชิงพาณิชย์จะเสีย 2% เท่าเดิมอยู่ดี – -” (ขอบคุณมิตรสหายนักฟิสิกส์ท่านหนึ่งด้วยนะครับ)

แนวทางรองรับสำหรับผู้ที่ไม่มีรายได้ เนื่องจากภาษีที่ดินนั้นจัดเก็บจากหลักความมั่งคั่งในทรัพย์สิน แต่ขณะที่สังคมไทยกำลังจะเป็นสังคมผู้สูงวัย (Aging Society) อาจจะก่อให้เกิดปัญหาตรงที่บางคนไม่มีรายได้แล้ว หรือมีเงินก้อนเกษียณไว้ใช้จ่าย จนไมสามารถจ่ายภาษีที่ดินและสิ่งปลูกสร้าง ซึ่งส่งผลให้เกิดความลำบากในการใช้ชีวิต ซึ่งส่วนนี้ควรจะมีแนวทางที่ชัดเจนเพื่อรองรับคนกลุ่มนี้ นอกจากการขายทรัพย์สินเพื่อจ่ายภาษีเพียงอย่างเดียว

สุดท้ายแล้ว การจัดเก็บภาษีที่ดินนั้นจะเกิดขึ้นจริงหรือไม่ เราคงต้องติดตามกันต่อไปอย่างใกล้ชิดแต่มีสิ่งหนึ่งที่ผมอยากฝากไว้ก็คือ เมื่อมีภาษีประเภทใดประเภทหนึ่งออกมา สิ่งที่เราควรให้ความสนใจ คือ “เหตุผลในการจัดเก็บเหมาะสมหรือไม่” และ “โครงสร้างการจัดเก็บภาษีที่เป็นธรรมหรือเปล่า” มากกว่ามองว่า ภาษีดังกล่าวจะถูกนำไปใช้ประโยชน์ได้มากแค่ไหน เพราะระบบที่ว่านั้นจะต้องอยู่กับเราไปตลอดชีวิตครับ